4月26日,目前有消息报道,中行尚未对“原油宝”做多投资者追缴欠款或将其纳入征信,暂且也不会追缴欠款。笔者深感欣慰,这次惨痛的事件最后的结果还是交由法律来裁决,但至少现在不会因为追缴欠款就把投资人逼入墙角。让笔者担心的是,国内多家银行均有类似“中国银行原油宝”的产品,这些产品结构类似,指导思想雷同,虽然避免了过于接近交割日所带来的悲剧,但这次历史性的负油价事件给同样的模式敲响了警钟。如果条件合适,原油宝式的悲剧可能重演!相关的银行诚宜未雨绸缪做好产品改进,监管层也应及时监督做好产品升级。其中,布伦特原油挂钩产品尤为值得注意,一般意义上认为,布伦特原油和WTI纽约原油不同,不太容易跌至负油价,但是经过研究发现,布伦特原油同样存在跌入负区间的可能,尤为值得投资者注意。如要真的理解这种风险,就需要先搞清楚负油价的由来。首先,短暂、轻度的负油价出现是有一定的合理性的,但是-37.63美元的价格严重偏离市场定价基准。负油价的合理性在于,原油过剩的前提下,仓储成本的飙升。事实上任何东西都有仓储成本,当商品本身廉价,不易储存运输,并且容易贬值变质的时候,仓储成本就会凸显出来。但是WTI原油05合约的结算价明显严重的偏离了公允价值,有可能是包含“中国银行原油宝”在内的金融机构,被市场投机大鳄利用信息优势围猎。首先中国银行并不是CME的一级会员单位,他需要通过“代理交易商”向市场传达指令。在这个过程中信息传输环节越多,管理就越复杂,泄露或者出错的可能性就越高。所谓的TAS指令在交易时段可以随时提出,只要有人愿意接受就可以撮合成交。如果有人愿意接单,就意味着这笔成交将在盘后自动执行。原本该指令被广泛的用于产业客户相互交割,但由于使用方便也被很多金融客户所喜欢。在WTI纽约原油5月合约中,由于原油价格处于低位,更多的散户愿意抄底,导致这些TAS合约大多都是多头合约。因为市场出现了集体性的抛售,并且ICE市场挂单的WTI合约当日到期,同时也是期权到期日,多种因素累加的结果导致市场不可避免的下跌,纯属偶然的跌到了这离奇的价格。虽然听起来有点儿荒诞,但也许这就是事实的真相,很多投资界的大佬也认为,这是一系列偶然的集合。混迹市场的一帮“老玩家”早早发现了亚洲资金的大量涌入,并且就喜欢做多。因此一直在做对手盘,并且已经赚得盆满钵满。当临近交割日的时候,金融客户大量使用TAS报盘,打算按照结算价无条件成交。这些“老玩家”或许就在那时嗅到了赚钱的机会。现在他们只需要一个机会,一个流动性枯竭的机会。在平时,除了大量的金融机构,实体企业也会参与其中,贸然的价格突然袭击几乎没有成功的可能性,会被当错误报价吃掉套利。但在这个特殊的日子,因为本身供需存在矛盾,消息面一片混乱,没有接受实物能力的金融投机者不愿意入场。这相当于解开了空头金融大鳄的封印,仅仅不到全天10%的成交量,就将价格打到了-37.63美元。空头投机者或许遇在那天到了一个完美的做空时刻,交易所规则允许,市场流动性枯竭,多头早已确认买单。

在这里空头并不是一个像索罗斯那样明确的个体,可能是一群并不互相认识的个体。两种可能性谁才是真相当前并不可知,也或许他们同时都发生了。反正当天市场一路崩盘,根据CME的规则,当日结算价按照场内交易2.30收盘前3分钟的成交均价计算生成,随后电子盘延伸交易到5点收盘。此次事件中在这个过程中,很多投资人质疑原油宝为什么没有执行止损,但因为产品设计的因素没办法止损:原油宝22点终止散户交易的目的是为了算清头寸,并且可以在盘中按照较为合理的价格挂卖TAS, TAS成交后就相当于已经帮用户按照收盘价卖出。这个操作并不可逆,按照这个产品设计,用户的钱有4个半小时存在完全的风险敞口,在平日可能还好,但在那一天出现了严重的问题。向上溯源,不仅仅是原油宝产品,本质上很多类此的产品设计,都在最后交易日存在“空窗期”,如果这个问题一直存在,用户最好的选择就是一定要手动离场。而这次穿仓事件中,原油宝最大的问题不在于没有执行止损,而是没有发现问题:CME修改合约之后,负价格的可能性会让原本没有穿仓风险的用户面临无限的风险。原油宝和类似产品销售的时候,可能风险评测确实是R3风险评估度,但是当CME修改合约后,他的产品风险就已经超过R5级别了。讲清楚了事情的原理,我们就可以发现,可能性一似乎是随机出现的超小偶然事件,并不一定要在交割日,靠近交割日只会增加事件的危险程度。而可能性二存在被复制的可能,只要满足了如下几个条件,那么实际上“负价格”或者“很低的油价”就很可能再次发生:1、市场成交不活跃,消息面变动很快,石油产能严重过剩,套利投机者不敢入场。2、收盘价/结算价生成机制时间较短,容易被操纵。(WTI原油3分钟平均、布伦特原油2分钟平均)3、交易所支持负价格,并且熔断机制有漏洞可以遵循。4、最重要的一点:市场的老鸟发现,有大量的新钱在单向持仓,并且倾向于TAS成交。只要能满足上述五个条件,那么似乎就有价格就有操纵的可能。

例如:在市场中放出一些假消息,然后在收盘前的最后几分钟,用超大量的资金向下(在此以空逼多为例,实际上多逼空也是类似的情景)把价格打穿诱发止损,只要坚持到收盘,就可以完成收割。

按照这样的逻辑推演下来,国内其他类似的产品,如使用类似的平仓操作思路,在平日也可能面临相类似的问题。只不过不会被打到负价格这么惨,但本金出现重大损失的可能性依然存在。归类目前市面上的类似产品可以发现,也许布伦特原油将会成为下一个被狙击的目标。被狙击并不需要打到负价格这么夸张,实际上在布伦特市场,因为最后可以现金交割、船运等因素,稳定性比WTI原油好的多。不过就像以前也没人敢说WTI收盘会在-37美元一样,正因为大家都觉得他没事儿,因此才更要加倍小心。到现在为止,我们只看到了部分银行暂停用户购买新仓位,监管层要求各机构自查,但是尚未看到有银行主动调整产品设计。我们再次呼吁,各家银行均应迅速行动起来,所谓亡羊补牢未为晚矣,赶集重新审定自己产品的结算方法,不要再用全额TAS平仓这种简单粗暴的方法,而让自己的客户暴露在风险之中。主动与客户交流,协商这种的平仓方式才是上策。实际上,在22点之后如果中国银行反向做空对锁,或者是直接卖出散户的合约完全可以帮助用户正常换月。之所以不这么做,一方面是麻烦,另一方面是零星卖出所带来的成本极为不确定,从而容易引起争议。但是现在,我想已经到了即便有争议,也要做点什么的时候了。其他几家银行产品,因为供需矛盾及库容紧张造成的原油期货市场的远期升水,使得展期操作损失均高达32%-37%,换月及持仓继续进一步优化。

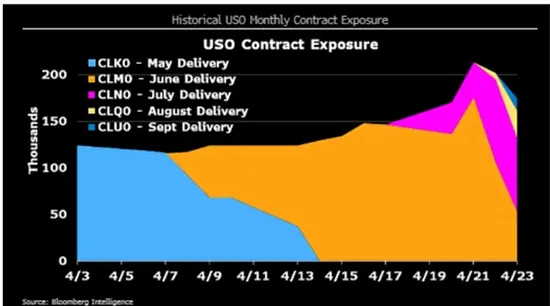

(USO虽然做的也很差,但至少在多月份合约上做出了努力。)银行发行的各类似衍生品挂钩产品,比如利率或者能源等,均可以向国内对应的期货交易所申请协助审议,由交易所、期货公司专业人士参与组成评审委员会,按年为单位,对产品可能出现的潜在风险进行定期评估,并对过去一年发生的潜在风险进行复盘总结。对于庞大的银行理财产品本金而言,这样的外部审议是适当的。此外也可以弥补商业银行参与境外期货交易这一灰色地带的问题。在这一场负油价风波中,CME无疑也是一个输家。太多的阴谋论假设并不可信,CME负价格的存在,导致石油生产商陷入了集体的迷茫:未来正常的对冲操作应该如何实现?金融机构也陷入了困境,香港两家期货公司发生穿仓,知名网络经济商盈透证券也发生了客户穿仓8000万美元的重大事故。在油价剧烈波动后,随之而来的法律风险也逐渐暴露,多家美国机构打算针对空头的市场操纵行为向CME发起诉讼。在这样的压力下,CME集团不断提高市场保证金,相当于只提供了1.7倍的杠杆。高昂的资金成本负面现象逐渐显现,纽约原油期货的成交量虽然下降不多,但是持仓量已经明显下降,众多机构选择离场观望。而流动性随之也出现下降迹象,业内人士对新浪期货表示,明显的看出高频交易还在,但是大单流动性很差。而这种局面或许是上海原油崛起的一个好机会。业内人士对新浪期货表示,上海原油大发展的前景是美好的,但罗马不是一天建成的。我们希望能全国上下统一认识,集体努力将上海原油期货搞上去。此外,如果银行机构选用的是上海期货产品,则负油价事件是可以避免的。1、首先我国期货市场存在涨跌停制度,虽然本身涨跌停制度有利有弊,但客观上可以避免过度投机。其次,上海原油结算价为全日均价,并非最后几分钟的均价。突然地单向价格波动,很难大范围影响结算价格。复盘CME的交易我们可以看出,实际上油价跌破0美元之后的成交仅有数千手。两种结算价选取方式方法各有优劣,但中国的原油期货结算价明显稳定性更好。如果中国银行的原油宝挂钩的是上海原油期货,则即便出现了倒数第二日收盘结算,也基本能保证不会出现大问题。以这次美原油05合约为例,假如其他条件不变,仅仅换为上海原油类似的全日加权结算的话,则最终结算价能维持在8-10美元之间,这样显然更为公平。2、此次美国原油期货能被空头突袭成功,很大的因素是美国原油市场交割并不便利。在美国,期货交易所实际上基本只管交易,具体的交割监管、交割品质量争议等几乎完全不提供支持。具体的交割流程以及如果出现交割品问题等,均需要走法律途径解决。同样的,原油购买者需要自行寻找存储仓库、运输车辆等设备。由于疫情影响,当前美国市场油库基本饱和,导致投机多头根本就不敢在临近交割时入场,客观上推动了价格的暴跌。首先,我国期货市场自创立以来就反复强调贴近、服务实体经济这一特点,其中最代表性的因素就是,中国的期货交易所承担了海外交易所没有的实物交割责任。上海原油期货是原油卖方将油拉进指定进库,质检合格生成仓单,交割的时候买方得到仓单,相当于卖方是带着储油槽的租约一起卖的。上海原油的目的就是扩大在中国市场的交割,这与纯粹以盈利为目的的海外期货交易所还是有很大区别的。国内的几大期货交易所都是这样,长期来看交割的制度优势会逐渐显现。上海原油跟美国WTI、伦敦布伦特原油之间并非相互替代的关系。每一个基准的原油,都应该各司其职,反应本地区的经济基本面,并且跟其他的市场形成套利关系,从而形成全球的原油市场联动。从这个度来讲,上海原油天然就有三足鼎立的潜力,一方面是三家分别代表北美、欧洲(中东)、东亚三个全球经济中心地区的供需基本面,另一方面也与中国庞大的石油进口和消费体量相符合。但是也应该看到,我们国家的原油能否更好的发展,这个“功夫”或不仅仅在期货行业内。一个良好的期货市场发展,离不开一个发达的现货市场支持。我们可以看到,在美国的库欣地区、英国的布伦特以及新加坡附近一带,都可以看到成熟的、规模较大的现货交易市场,正因为有这个现货市场的支撑,才有不断的期货市场需求。我国期货市场现在进步虽然很大,但制约的瓶颈仍然存在,比如石油行业相关数据发布应更及时、权威,提供期货价格现货锚定的基础。比如国有大型石油企业、炼化企业是否可以更多地以上海原油期货价格作为贸易定价基准,从而更多地参与到上海原油期货交易中来?而我们一直呼吁的机构投资者,如ETF等基金等,能否加大对原油期货等大宗商品的参与?甚至,国内的大型金融机构发行的产品,是否可以用我们的上海原油期货为主,国外的原油期货为辅?但是说到底,国内的市场要想做大做强,需要国内的各种体系,尤其是大型国有石油公司参与进来。如果国家给与更宽松的市场政策,国有企业带头参与,金融力量积极配合,逐步放宽交易准入,那么上海原油终将成为世界原油市场的第三极。

文本来源: 新浪财经

责任编辑:中物联物流与供应链金融分会

文本来源: 新浪财经

责任编辑:中物联物流与供应链金融分会

文本来源: 新浪财经

发布时间:2020年04月28日09:26

文本来源: 新浪财经

发布时间:2020年04月28日09:26

关注中物联

关注中物联

文本来源: 新浪财经

责任编辑:中物联物流与供应链金融分会

文本来源: 新浪财经

责任编辑:中物联物流与供应链金融分会