在中国,顺丰迎来第64架全货机,稳居中国最大航空货运企业;京东新增京东航空、京东物流航空等商标注册申请信息,对标亚马逊航空在行动。在美国,机队规模已达82架的亚马逊1.31亿美元购得航空运输服务集团(ATSG)1350万股普通股,这也是继首次购买11架货机后,亚马逊在今年稳步布局航空物流的又一动作。作为全球最大的电商平台,也是全球化网络布局更完善的电商平台,亚马逊高度需要全球航空物流保障。此前,亚马逊主要依靠UPS、FEDX、DHL等航空快递领军者合作,但为了支撑其在全球的服务用户网络,亚马逊在注重物流时效的同时,也渴望降低货运成本,自建航空物流正是不二之选。身为全球电商巨头,亚马逊在2016年就正式开始自建航空物流。几年间,通过租赁、购买货机、自建航空枢纽、收购或入股航空货运企业等方式,一步步丰满亚马逊的全球物流羽翼:

①入股航企为哪般:目前,亚马逊大部分货机都经由阿特拉斯航空全球控股公司(Atlas )、航空运输服务集团(ATSG)租赁运营。亚马逊曾多次入股航空货运企业,其用意也不难猜测:在进入市场之初,未有专业经验的亚马逊,以入股的方式招兵买马,看中的是航空货企成熟的运输资源,可与当时的亚马逊形成优势互补,相较于大刀阔斧的扩充机队,此举颇有小试牛刀之意且更加保险。②为竞争升级加肌肉:随着亚马逊航空体系规模扩大,与UPS等老牌选手的竞争也将升级,亚马逊虽称将在2022年前运营超过85架货机,未来8年内增至200架货机,但相比FEDX(679架)、UPS(572架)还有一定差距。此次再认购ATSG股权,等同于加深合作程度,ATSG在去年已为其运营33架货机,预计今年将增至46架,从数据上来看,亚马逊入股航企也是其逐渐扩充机队、提升竞争力的有效方式。亚马逊与各航企的合作关系,令人想到国内阿里与菜鸟,早就放话绝不自建物流的马云,也不可能轻易放下物流这关键一环,入股四通一达就印证了这一点。菜鸟虽投资快递物流实体中,但还未像亚马逊般如此布局航空物流,同为电商巨头,若菜鸟想在航空领域有所动作,想必届时市场定有动荡。早在2007年,亚马逊Prime配送就可支持约一百万种商品次日达,但亚马逊并不止步于此,致力于完成下单30分钟内就可收货的目标,于是亚马逊瞄准了无人机配送。

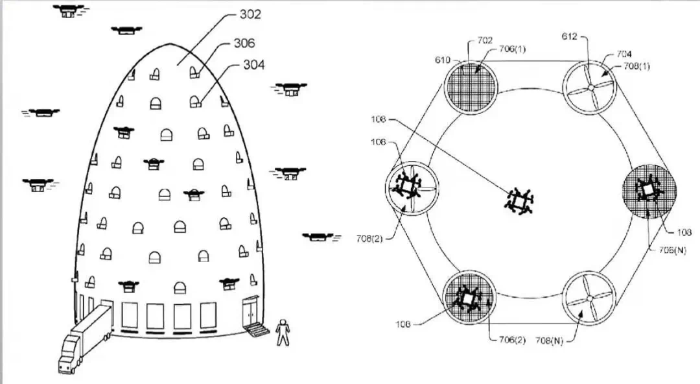

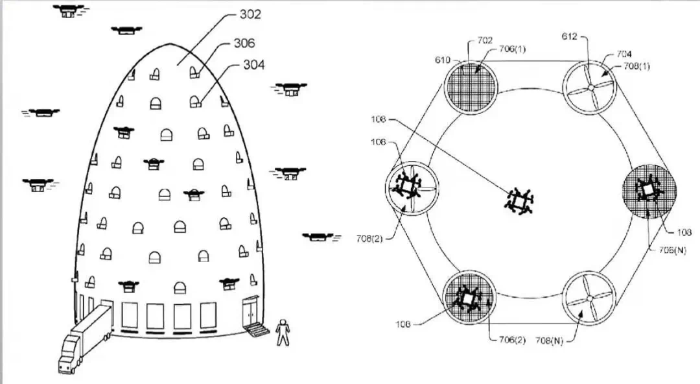

2013年,亚马逊就着手测试无人机配送业务,后推出2016 年12 月在英国剑桥试点、2017 年SXSW 大会上首次亮相的Prime Air 无人机;2019年6月推出续航里程可达15英里、可携带5磅以下包裹的新版Prime Air,8月发布有故障安全逻辑的MK27无人机,同年获得美国联邦航空局(FAA)的飞行许可。亚马逊无人机可适配于人烟稀少的空旷地区、农村场景,也为能在人口密集的城市进行配送,于2017年申请了“多层次运营中心”专利:

8年间,亚马逊选择无人机来提速最后一公里,不仅仅表现出亚马逊对高品质高时效配送的追求,也暴露出了一个痛点问题:人力成本。亚马逊电商平台覆盖全球67个国家,仅2019年美国用户快递数量就高达45亿个,其中有23亿个都由亚马逊完成配送。众所周知,最后一公里的配送成本是整个运输链条中最高的,对如此庞大的快递规模进行人力配送,难解成本高、人力缺等现实问题。相比之下,无人机配送具有速度快、成本低的优势,且在特殊情景(如疫情)下也能不受限制的完成订单,使配送效率更高。目前,亚马逊在仓储、分拣等物流环节都已实现自动化运营,其在配送环节无人化也在逐步落地,截止2020年8月,亚马逊无人机飞行时间累计超过数千小时。不论是无人机提速最后一公里,还是扩大自建航空物流规模,终究离不开“时效”与“成本”这两个关键词。自2014年来,亚马逊自建物流投资高达600亿美金,由资本换来的效果也是可观的:去年9月至今,亚马逊现役机组数量增加13.5%,总机组数量增加21.4%。目前日均航班达140班,6月将增至160班,且随着肯塔基州北部的航空枢纽开放,组合亚马逊无人机配送,亚马逊或将在2025年,配送全美约75亿到97亿个包裹,相当于总量的38%到49%。①用户规模持续增长:亚马逊得以翱翔蓝天,根本原因是其电商平台上用户规模的支撑,截止2020年3月,亚马逊付费Prime会员数量增加至1.18亿。8月,亚马逊全球市场访问量达到54亿人次,且受疫情等自然灾害影响,更多的线下卖家转为线上,截止今年3月,亚马逊新增第三方卖家29.5万,几乎达到每分钟就有2名新卖家入驻平台,可见亚马逊自建物流的背后,是全球性零售平台商流涌动的刚需。②加速转向第三方快递:据预测,亚马逊将于2022年后每年递送65亿个包裹,而联合包裹、联邦快递的预测值为50亿个、34亿个。亚马逊自建物流体系,将对UPS等第三方物流企业的依赖转为竞争。此前,快递企业可依托与亚马逊达成合作,来完成自身业务增持。如今亚马逊物流全球化布局日渐完善,在实现成本可控、品质可控的服务目标后,或将承担其他零售商的快递业务,再次分割快递市场的蛋糕。同为自建航空物流的电商独角兽,京东正经历着来自资本压力的成长之痛,虽在国内市场成功转型为自有机队、自建航空货运枢纽的新锐巨头,但相较于亚马逊完备的全球供应链资源、实力雄厚的合作伙伴,京东仍面临着但仍存在国际资源不足、国内市场竞争大的挑战,其蓝天之旅才刚启程。2020年,是中国航空市场被推向世界舞台中心的一年。然而航空运输市场长期以来“重客轻货”的发展思路,导致专业化航空货运发展不足。2019年,在美国对华贸易霸凌背景下,全球最大航空快递企业美国FedEx多次拦截华为邮件寄往美国后,FedEx事后并未得惩戒,华为找不到国内替代合作方——中国国际航空快递市场被美欧巨头卡脖子。2020年新冠肺炎疫情之下,航空客运被叫停,货运能力不足,航空运价攀升,中国国际航空货运市场卡脖子问题更加凸显。截止2020年,国航、东航、南航三大航旗下货运公司完成混改,然而有多少市场竞争力,,仍待观察。而顺丰航空、圆通航空等民营企业也面临着挑战。三大航在疫情间亏损严重,连曾盈利最高的国航都未能顶住压力,合计损失高达317亿元。面对此景,三大航节流开源,用“客改货”的方式补充全货机的空位,满足积压已久的货运需求。据统计,去年国航、南航、东航分别执行客机货班13120班、8431班、6601班。此举使三大航成功谷底自救、促进其加快完成混改的同时,也暴露出了行业内全货机动力不足的硬伤。全货机数量作为国家航空货运能力的名片,其重要性不言而喻。目前,顺丰航空、中国邮政航空、圆通航空,其自有全货机数量分别达到64架、28架、12架,我国货机数量总计178架,不及UPS一半水平,且尚未有运营的货运枢纽,可以说我国航空货运发展还有很长的路要走。疫情带来的的市场机遇是前所未有的,亚马逊在此时首次购买二手货机,正印证了这一点,民营选手如顺丰、圆通正积极扩充航空物流规模,但我国空域并不会只对自己人敞开大门,不论是三大航还是快递企业,在转型升级的进程中,都需要保持一定的忧患意识。在疫情胶着期间,相比众多航空货企勒紧裤腰过日子,电商的业绩可谓是一骑绝尘,仅在去年1月24日至29日,全国邮政业就总计揽收包裹8125万件,同比增长76.6%,投递包裹7817万件,同比增长110.34%,快递数量呈激增趋势,折射出用户对生鲜、医药、跨境电商等高附加值产品的井喷需求,这也是电商为航空货企带去的福音。电商自建航空物流的初心不再多说,目前,菜鸟入股通达系尚未大有动作,而京东的航空布局已然展开。在有商流支撑的前提下,把控物流,这是三大航与顺丰、圆通等企业无法拥有的独特优势。而在去年,亚马逊中国第三方卖家份额创下了42%的新纪录,这个数字也不得不提醒着阿里与京东,其平台全球化的功力仍需修炼。虽说三大航、顺丰、圆通在国内航空市场中已迈开大步,但要想在国际市场开辟天地,没有电商和高附加值货主的持续助力显然是不现实的,而阿里与京东在搭建全球供应链的进程中,也定将碰头亚马逊这一强劲对手,届时国产选手的航天之旅将如何发展,我们拭目以待。

文本来源:中国物流与采购联合会新媒体平台

责任编辑:中物联物流与供应链金融分会

文本来源:中国物流与采购联合会新媒体平台

责任编辑:中物联物流与供应链金融分会

文本来源:中国物流与采购联合会新媒体平台

发布时间:2021年04月15日14:07

埼玉

文本来源:中国物流与采购联合会新媒体平台

发布时间:2021年04月15日14:07

埼玉

关注中物联

关注中物联

文本来源:中国物流与采购联合会新媒体平台

责任编辑:中物联物流与供应链金融分会

文本来源:中国物流与采购联合会新媒体平台

责任编辑:中物联物流与供应链金融分会