文本来源:快运桥

发布时间:2021年07月01日10:50

微快运

文本来源:快运桥

发布时间:2021年07月01日10:50

微快运

关注中物联

关注中物联

物流的细分领域中,快运激战正酣、风云激荡。下半场拼什么?

红海 or 蓝海?

当下的快运业,可以说是物流行业最为热闹的一个领域,群雄逐鹿,短兵相接,只要板机一扣响,不打光最后一发子弹,各家网络都不会因亏损而退出市场,竞争注定是持久和异常激烈的。从这个角度说,快运,和快递一样,无疑是一片红海。

快运红海突围是残酷的,目前就整个快运板块的头部企业的经营状况来看,只有安能、百世、中通与德邦快运业务板块实现了微弱盈利,市场上所有参与者的日子都不太好过。恒路、亚风、大达、远成、佳吉、中骅、商桥、丰通、苏通等网络要么被并购,慢慢泯然众人,要么直接停摆退市。曾经在商务件叱咤风云的速尔在战略收缩、回到华南大本营挣扎一年后,前不久宣布破产重组;号称新模式重新定义快运的修正快运,起网半年,并因资金链断裂,欠薪停运。

虽然豪强辈出,但风流总被雨打风吹去。

然而,为什么又说快运物流是蓝海呢。

相较于快递行业9千亿的市场规模,两万亿级的快运市场规模更大,前景更诱人。当前这一市场还在持续增长中,可以说依旧处于蓝海,想像空间无限。

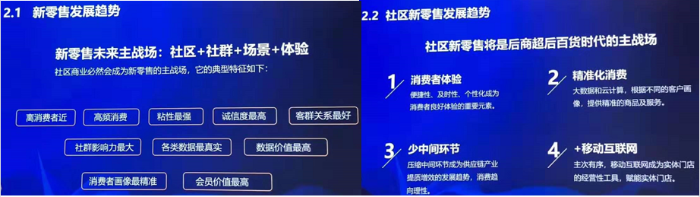

从新零售的发展趋势来看,大渠道销售模式将被取代,侧重B2B与B2C,小批量、多批次、短周期、多频次的零散订单占据主导,主要服务于中小型生产与贸易型企业的快运网络将进一步发展。随着中国经济进一步转型升级,高端制造和新兴服务业的发展,对物流提出的更高的要求,高价值、快时效、重品质的需求快速攀升,快运物流领域迎来更广阔的市场空间。

以家具、家电、家居行业为代表的大件商品,线上订单大幅增长。比如家具行业,现在的销售门店基本是展示功能为主,客户线上选订。随着以家具、家电等产业为代表的大件电商消费的兴起,将成为快运行业快速发展的驱动力。

无论是商流变化还是零售线上化,或者产业内部结构的变革,都会推动快运物流市场的发展。

从资本市场来看,2020年上半年物流行业的投资有一半投向了零担快运领域,这从另一个侧面证明了快运业的前景。巨头和资本的加速进入,更加确认了快运行业是在快递行业之后,是物流领域时下最具潜力的蓝海。

近期,经过十次生死考验的安能,在港股提交了招股书,迈出IPO的标志性一步,正是资本市场对快运认可的标志事件。4月24日百世快运在其网络大会上透露,快运正进行单独融资并谋划2022年上市。

由于行业存量巨大,从目前的行业竞争态势和毛利润率看,快运行业依然维持了部分“蓝海”特征。2020年虽受疫情影响,但安能业务量和净利润都实现了超30%的增长;百世快运货量增长超20%,并为整个集团录得可观的现金流。因此,是红海,还是蓝海,因企业而异,提高内生竞争力,才是王道。

跨界横行,边界模糊

快运脱胎于零担货运市场,从重量来说,行业公认的小票快运的区间在30-500KG段,目前主流的几大玩家票均重量都在100-200KG之间。而传统运输是点对点的运输,局限于火车站、机场、货运市场或指定的集中收货场地,快运提供门到门服务,直接送到终端收货人手中,既用快递的方式在做物流。

但近年来快运上扩下延,业务边界与快递、大票零担的界限日益模糊。

快运与快递的市场基础是针对于时间比较敏感的运输需求。通常快递比快运运输的货物重量、体积要小,但实际两者之间的概念区别并不大。

快运行业的快递化是行业近年变动的趋势。2015年百世推出S1产品(60KG以下),年底安能推出MIni小包(70KG以内),德邦2018年改名德邦快递,重推3.60产品,押注大件快递。

从安能的招股书中知悉,其运输、增值服务、派送三个零担收入类型与快递行业收入结构类似。加盟制快运,从百世安能开始,在业务流程上与快递完全没有两样,路由沿网点-始发分拨-干线-目的分拨-终端网点,分拨直营、网点加盟是目前快运行业的主流模式。

专线是零担货运最初的主导者,向客户提供“港对港”服务,如需上门服务还会额外收取不菲的提派费。快运的出现提升了零担的服务标准,用快递的标准来做快运,在核心的寄递时效、上门服务等方面全面对标快递,提升了市场竞争力。

2013年11月德邦开始布局快递,毫不掩饰对快递市场的野心。2016年11月安能物流开始斥资20亿元进军快递领域,以取消了称重、按包收费的新模式,定位于0-5千克的包裹,直接与通达系展开竞争。

但快运跨界快递,似乎都不十分成功。2019年开年,安能物流陷入资金链断裂危机,甚至一度多方寻找买家未遂,最后不得已断臂求生,砍掉快递业务,但即使是2018年,其快递业务营收占比不超30%。德邦All in 快递后,并未实现跨越式发展,反而原有的优势领域不断被人蚕食。

另一方面快递跨界快运轰轰烈烈。对快递企业来说,小件市场渐趋饱和,想像空间有限,而大件电商风口正盛,快运是首选。随着人们消费方式的改变,体积更大、重量更重的货物也能从网上购买了,这也意味着大件时代到来,快递企业难挡这一诱惑。

大件电商渗透率逐年提升,2020年大家电品类电商渠道渗透率可达40%,家具可达30%。另外,快递跨界快运,是产品的自然延伸,有野心的上市公司都梦想打造一站式供应链企业,而且相对于冷链、跨境等业务拓展来讲,快运是切入成本更低、收效更快。2016年8月中通进军快运,2017年3月圆通推出快运加盟,2017年10月10日韵达进军快运,2018年3月申通借道快捷入局。其中中通快运,是快递企业成功跨界快运的典范。

快递一哥顺丰从2016年也开始布局重货业务;2018年5月与台湾新竹投资的上海尚广、老新邦背景的万安华创合资成立顺心捷达,开始布局快运加盟。并于次年初完成控股;2019年7月9日,整合原重货业务,正式推出“顺丰快运”品牌,开始以顺丰快运+顺心捷达双品牌参与市场竞争,2020年做到了行业营收和业务增速的双第一。

跨界盛行,边界模糊。从快递企业纷纷跨界快运来看,也印证着快运仍然是蓝海这一结论。

下半场,拼什么?

中国的产业和消费领域正经历巨大变革,快运物流行业面临着巨大挑战与更好的机遇。

快递的昨天就是快运的明天,当下的快运市场,随着中通、韵达、顺丰跨界快运业务成功,主流玩家德邦、百世、安能、壹米滴答,老牌劲旅华宇、速通,新秀汇森…...快运江湖格局未定,腥风血雨迎面扑来。

包含大票零担,快运市场规模是快递的2倍。快递CR8市占率超80%,而快运CR8不到2.3%。快运市场虽然孕育了安能、百世、中通、德邦这样的“实力派”,但无论是业务量,还是营收规模,并没有能主导市场浮沉的绝对巨头。

市场空间大,对于已经具备了规模优势和网络效应的快运公司来说,这是千载难逢的机遇。对于网络型快运企业来讲,随着货量规模持续提升,车线拉直线路越多,单位成本会越低,进而创造的规模利润也会越高。也就是说,头部企业的竞争力会越来越强,马太效应会越来越明显。

对于快运企业来说,网络布局、资源整合、客户关系和专业服务能力都是关键成功要素,降价、提速、调整优化、投入加码都是手段。

高技术制造业正成为中国制造业的主导力量,时效,服务也将成为快运物流主要竞争力。高时效、高品质快运,过去受益于时效件需求的高速增长,未来将分享产业结构升级带来的快运物流新机遇。

安能对外公布了两款针对中高端物流市场的产品定时达和安心达,一个保障时效,一个保障安全。安心达和定时达的推出,不仅彰显运营品质的特点,而且提升运输时效,提升全链路数字化运营能力;百世5月推出“橙翼达”,为灯饰等易碎产品保驾护航。

快运业竞争的核心是提质增效,两者相辅相成。对快运企业来说,提高车效和人效同样是当下最紧迫的任务和最核心的竞争力。提效靠啥?科技赋能,大数据应用,高执行力和高度协同的团队,以及灵活适用的加盟商管理政策,缺一不可。谁能让旗下的盟商团队更稳定更忠诚,谁就拥有更大的未来!

在全国网络型企业货量份额整体上升的格局下,已经有多家快运巨头跨过初期的规模积累阶段,引领着网络快运行业竞争进入下半场——借助网络规模效应,开展精细化运营,在盈利和增长之间取得平衡,保障可持续性发展。

不管是快运新秀,还是老牌劲旅,快运企业面对当前经济形势为整个行业带来的发展机遇期,天高任鸟飞,海阔凭鱼跃,加油吧!

文本来源:快运桥

责任编辑:中物联物流与供应链金融分会

文本来源:快运桥

责任编辑:中物联物流与供应链金融分会