在顺丰、中通、京东等快递巨头发布半年报后,中国八家快递上市企业基本交出2021年半年答卷。但还有一家迟迟不见——昨日“零担之王”,今日“大件快递”主打者德邦快递。

股价不能说明一切,但总能折射一些现象。8月20日,国务院首次推出农村寄递(快递)物流体系建设专项新政《加快农村寄递物流体系建设的意见》,带动部分快递企业股价上涨。但自8月20日以来,德邦股份仍挣扎在跌幅区间。8月25日,总市值105.47亿元的德邦股份,收盘跌幅0.58%,下行趋势未改观,难掩竞争疲态。从快运跨界快递,德邦跨得成功。2020,德邦快递年各类业务营业收入占营收比例为快递61%、快运36%、其他3%。但跨后的痛也来了:在快递市场,德邦快递规模难撼通达系,在快运市场,扛不住顺丰、安能、百世快运猛攻或追击,德邦快运比较优势不再凸显。据运联最新数据显示,2021年中国零担货运量排名,安能物流以1025万吨高居第一,其次顺丰快运、壹米滴答、百世快运、中通快运。德邦快运以463万吨屈居第六。“零担之王”为何落伍了?是否还会继续落伍?

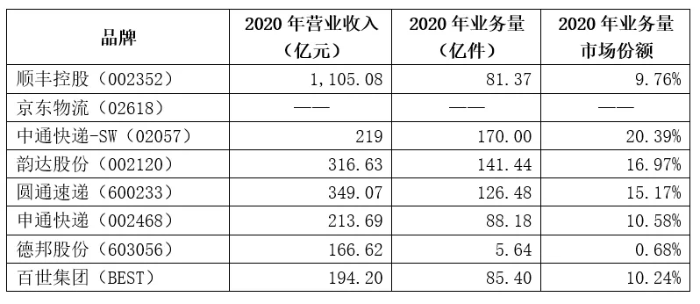

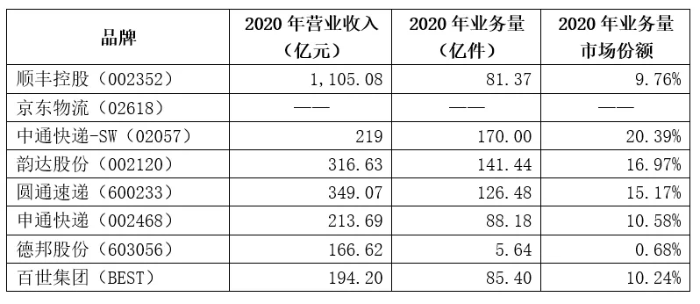

(2020年8月18日-2021年8月25日德邦股份表现)业务量第八:从业务量市场份额来看, 2020年八家快递系上市公司中,中通快递最高为20.39%,其次分别是韵达股份16.97%、圆通速递15.17%、申通快递10.58%。德邦股份为0.68%。2021年一季度德邦快递实现营业收入45.46亿元,完成快递业务量1.47亿件;业务量市场份额0.67%,较2020年底略有下降。

营收第八:从营业收入来看,2020年八家快递系上市公司中,顺丰实现营业收入1,105.08亿元,其次分别是圆通速递349.07亿元、韵达股份316.63亿元、中通快递219亿元。德邦股份为166.62亿元。随着电子商务对传统制造业的渗透,快递和快运的界限渐已模糊,尤其是在“大件”领域。安能、壹米滴答等新零担势头快运迅猛。营收方面顺丰仍一支独秀,货运量方面有安能物流突破千万,快递、快运双向发展的德邦地位尴尬。从货运量来看,根据5月6日安能物流向港交所递交的招股书,安能物流2020年货运总量为约1021万吨,市场份额为17.2%。2015年至2020年,其货运总量年均复合增长率31.0%,超出中国整体零担市场同期5.6%的年均复合增长率。2020年,百世快运货运量为839万吨,同比增长20.2%。2021年排名中,百世快运已经跻身已经跃居第4位,中通快运则后发赶超跃居第五位。

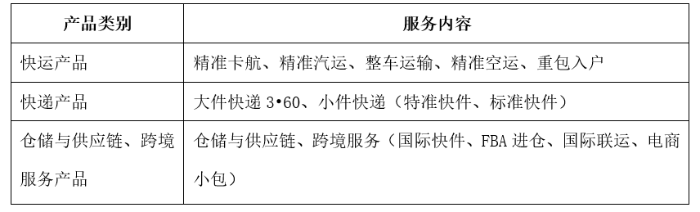

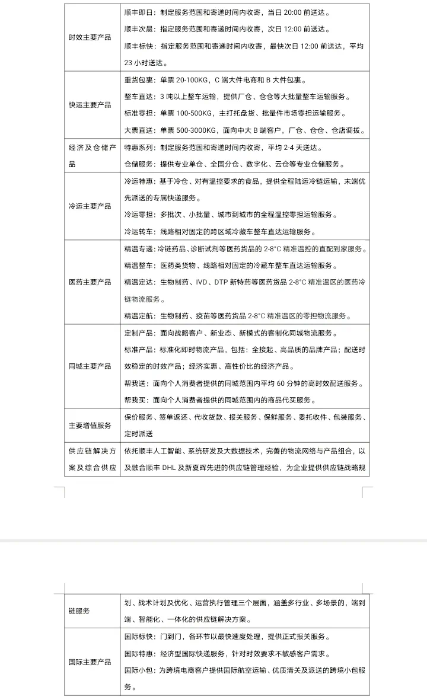

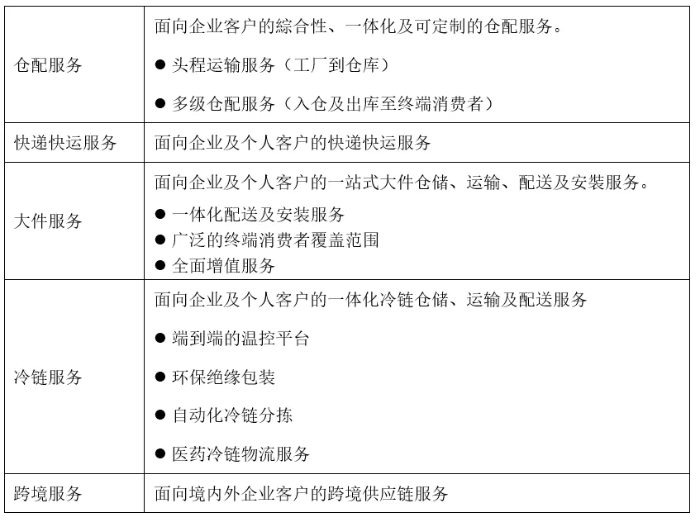

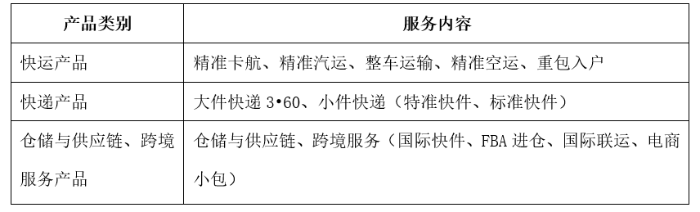

从营业收入来看,2020年顺丰快运营业收入为185.17亿元,远超德邦快运营业收入为100.82亿元。德邦在快运市场一哥地位早已不再。而且后发追赶势头未减。2020年,安能物流营收为70.82亿元,百世快运营收51.6亿元。进入2021德邦快运压力更是不小。2021年第一季度德邦快运营业收入25.89亿元,较去年同期增长36.96%。而已经跃居中国第五大快运巨头的百世快运2021年第一季度营业收入11.75亿元,虽然规模不及德邦,但较去年同期增长70.9%,增幅已经远超德邦。正在筹谋单独上市的百世快运,或将在上市后给市场格局带来更大改变。德邦成长于传统汽运,截至目前,已覆盖快递、快运、仓储与供应链、跨境等多元业务。

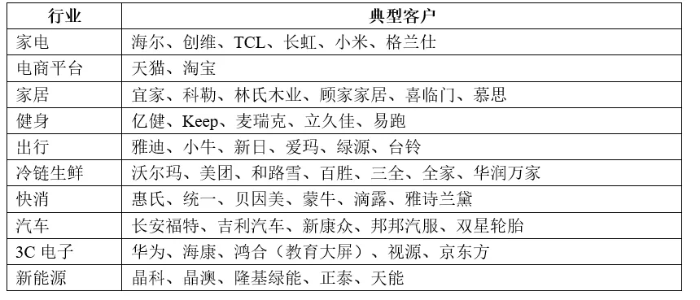

根据2021年第一季度德邦快递业务情况,平均单票收入30.9元,而通达系2021年第一季度快递单票收入为2.3元左右。由此,德邦快递的快递货物中,大件货物占比较大。大件快递需求源于传统市场的迁移,一是家电、家具、建材等行业提高线上比例;二是工业互联网下,生产厂家直供消费者在增多;三是制造业升级过程中,工厂柔性生产、全渠道及贸易分销扁平化等制造业物流需求。场景解决方案和供应链一体化服务能力成为传统第三方物流服务商的短板。1. 基于场景的专业大件服务能力

新零售和电子商务的持续渗透,促进了市场对大件快递的需求。有别于传统物流服务对于运输、仓储、装卸搬运等环节的简单整合,面向C端的大件快递要求解决针对场景的送装难题,如家电、家具、健身器材等。日日顺提出“场景服务,按需定制”、“进村入户,无处不达”、“按约送装,超时免单”、“送装同步,一次就好”、“零货损,坏了就赔”、“专业服务,品牌保障”等六大承诺的解决方案。

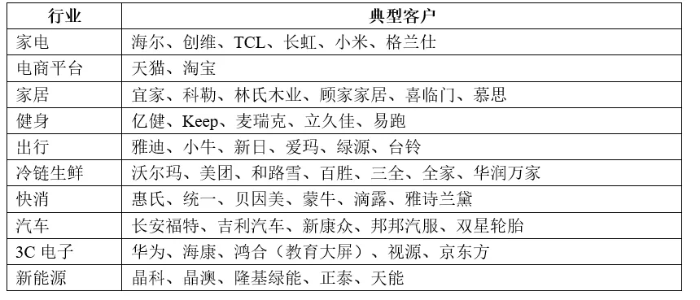

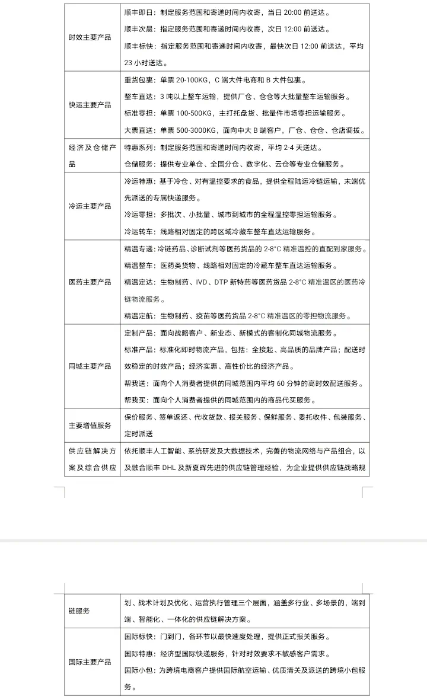

国美旗下的安迅物流在黄光裕回归后,在大件物流市场迅猛发力,不仅提供大件宅配物流服务,还向用户提供准时达、快送和送装同步等物流服务,并且提供延保、维修、保养、收旧等服务。在需要仓配一体化能力的汽配、快消、家居等领域,国美安迅已经与格力、小米、美的、宜家、居然之家等企业合作,负责大件商品的配送与安装,耗损率一直保持低位。疫情的冲击下,供应链安全被提升到国家安全的层面,同时,供应链一体化服务能力也是物流企业向中高端迈进的必然选择。随着《中国制造业2025》的推进,从前端的供应网络到中间的计划与生产,再到后端的分销网络,全程的供应链协同、互通不可或缺。要实现一体化供应链物流服务能力,就需要拥有完善的物流生态系统,这包括完备的物流基础设施、先进的自动化设备、领先的数据挖掘和处理分析能力等。目前,综合物流服务商顺丰控股可以为客户提供涵盖多行业、多场景、智能化、一体化的供应链解决方案。

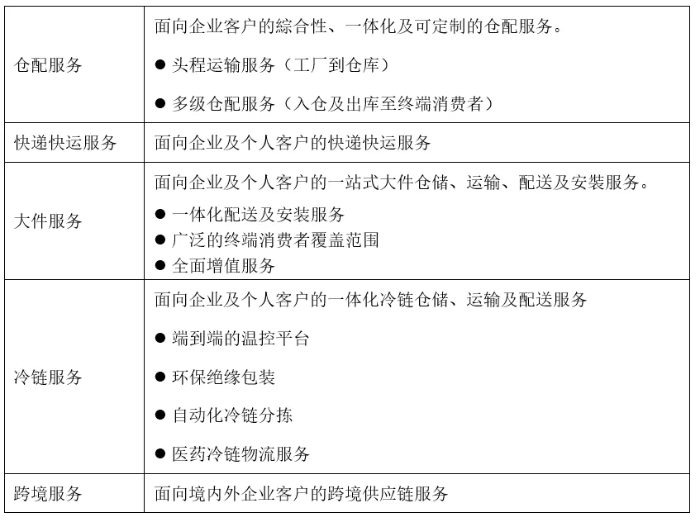

一体化供应链服务商京东物流较之传统物流服务商,实现了全链条数字化端到端的全面覆盖。

长久以来零担货运市场都处于高度零散状态,作为市场化运作的第三方物流供应商,德邦对特定客户群体的依赖度较低,但和电商也有距离感。

1.依赖度低,忠诚度也低

我国零担快运市场主体小散乱、货物非标准化,德邦作为早期进入者和运营模式的开创者,一度成为“零担之王”。德邦对特定客户的依赖程度较低,然而,依赖程度较低的客户群体,忠诚度也偏低。可复制的模式和依赖度偏低的市场主体,也使后来者可以借力资本迅速崛起。从安能的客户群来看,与德邦趋同。根据德邦《2021年6月投资者关系活动记录表》,德邦快运业务的客户以中小制造企业为主,从行业类型来看比较分散,占比最高的是机具仪器,其次电子电器、服装纺织、食品烟酒、建筑建材等分部较为均匀;大件快递业务以线下B2B为主,客户也更加分散,鞋服箱宝、生活日用、机具仪器、家具等占比相对比较均衡。根据安能招股说明书,安能物流客户服务超过360万终端客户,包括电商、贸易商、分销商、零售商和制造商,遍布餐饮、服装、医疗和保健品、快速消费品、家居和电器、设备、汽车零配件和电子产品等。在2018至2020年间,安能无实质性依赖任何单一客户,五大客户的收入分别占安能2018年、2019年和2020年总收入的5.7%、4.3%及5.5%。

2. 行业背景和资本加持的稳定性

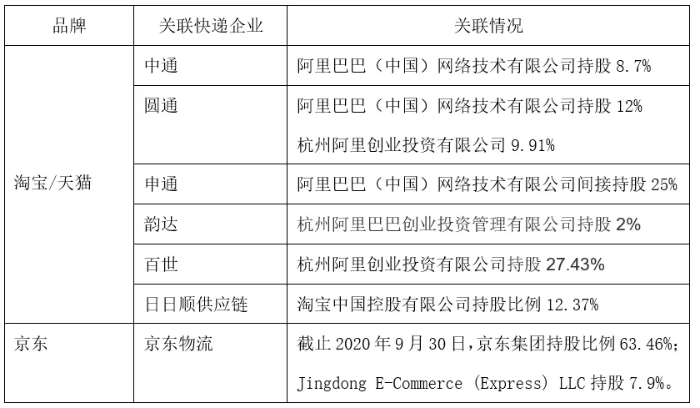

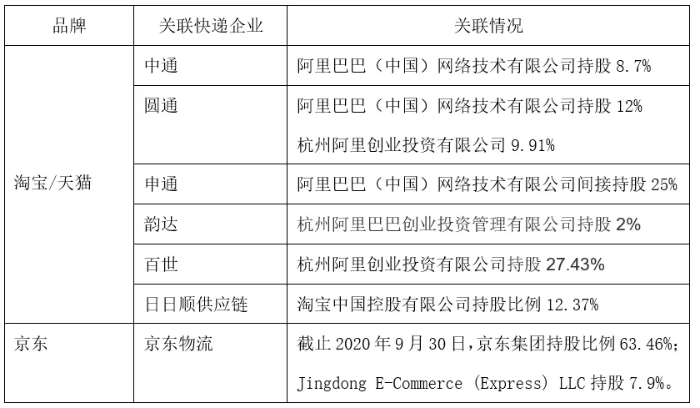

中国的快递企业始于耕耘传统邮政业务,成长于与电子商务的协同发展,当下已困于电子商务的裹挟。大型电商平台与快递企业的同盟关系保障了快递企业的规模化发展,引领了快递企业的技术提升。电子商务的渗透广度和深度也引领了快递企业的服务品类拓展,大件物品的网购比例一直在不断的上涨,同步促进着大件快递需求的增长。快递企业与大型电商平台的同盟关系为其在新增长领域的投入提供了货源保障。

国美旗下的安迅物流是国美“家·生活”战略规划中的物流平台。据国美2020年财报透露,其与安迅物流的关联交易额达7.7亿元。成长于制造业的物流企业,借助其制造业的行业背景,既保障了一定的货源,也有助于提出专业领域供应链解决方案。日日顺的客户多为全球知名企业或境内外上市公司,前五大客户销售金额占营业收入的比重基本保持稳定。2020年海尔系客户营业占比33%,阿里系客户营收占比15.8%。

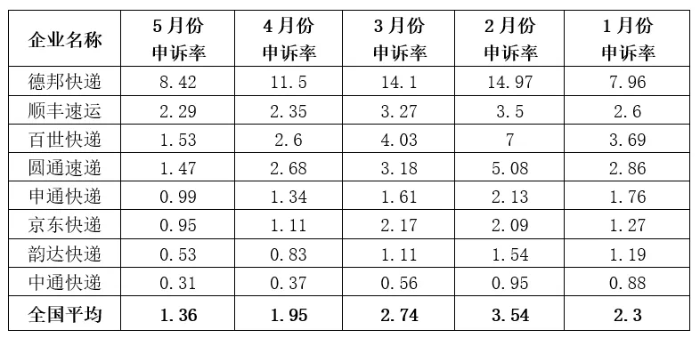

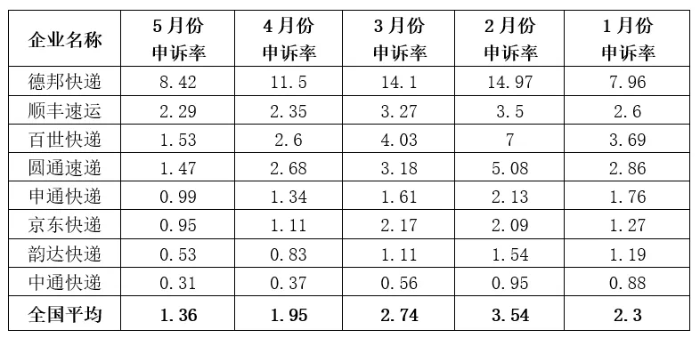

传统零担运输缺乏完善的“最后一公里”服务,因此,进军快递市场后的德邦为了快速抢占市场,放开了加盟模式,在迅速完善终端服务的同时,也弱化了管控能力,德邦的品牌优势还能否体现?① 申诉率第一:从2021年主要快递企业申诉情况统计来看,作为后来者的德邦快递与其他头部企业相比未见优势,申诉率连续5个月位居上市公司第一位,在4月份是电商件业务规模最大的中通快递的31倍。

2021年主要快递企业分月申诉情况统计表(单位:申诉件数/百万件快件业务量)

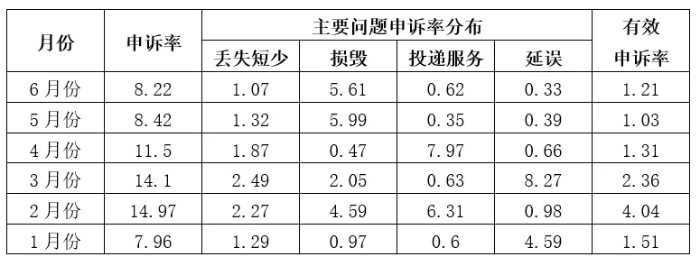

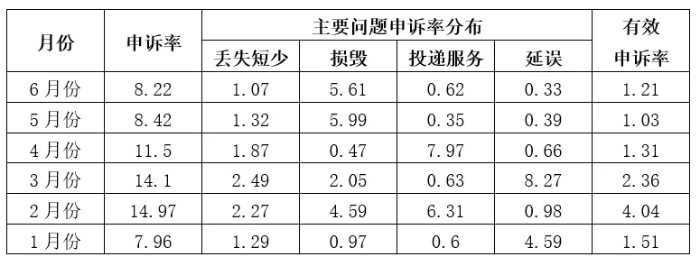

四个主要申诉问题都存在:2021年1-6月份德邦快递申诉率均偏高,其中,2、5、6月份损毁问题严重,2、4月份投递服务问题严重,1、3月份延误问题严重。2021年德邦快递申诉情况统计表(单位:申诉件数/百万件快件业务量)

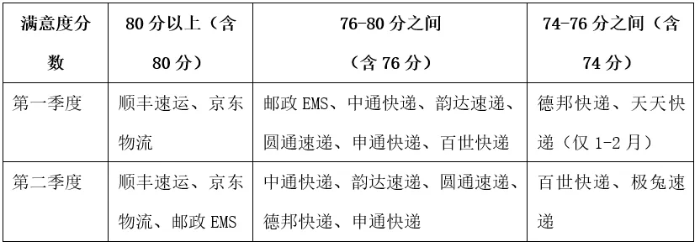

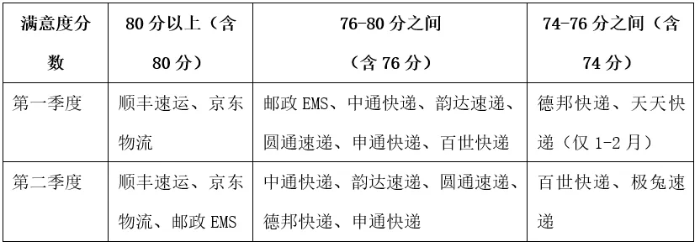

②满意度一般:2021年第一季度和第二季度用户快递服务公众满意度平均得分为78.8分和79.1分,在调查覆盖的企业中,德邦快递公众满意度评分情况一般。

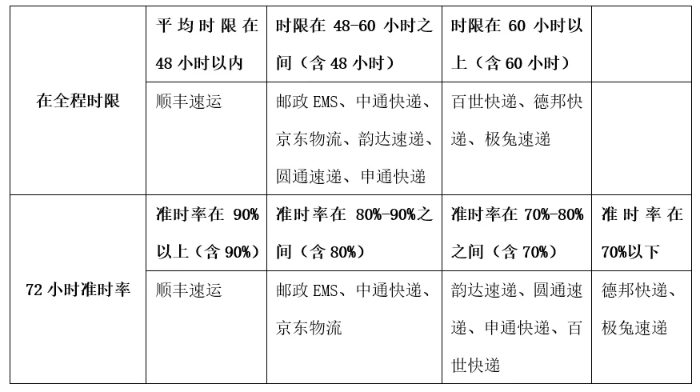

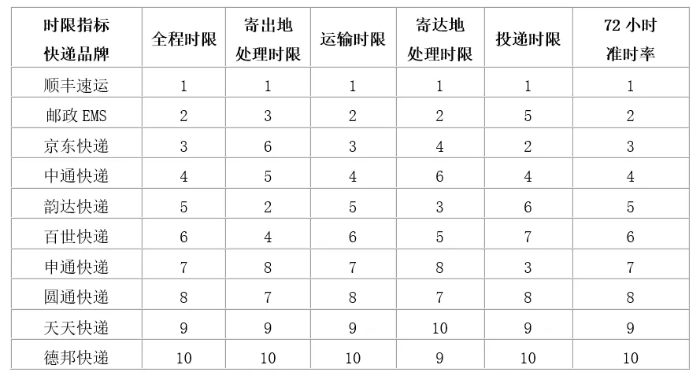

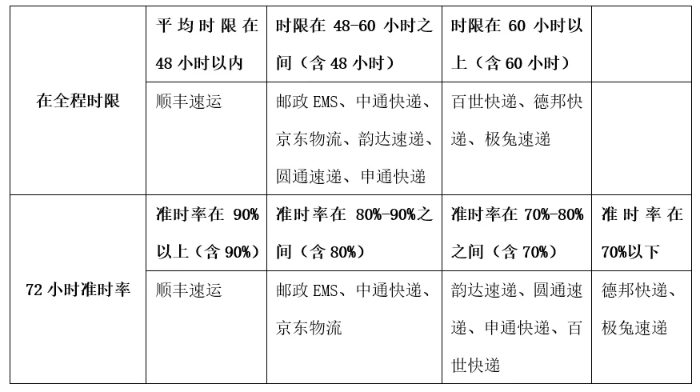

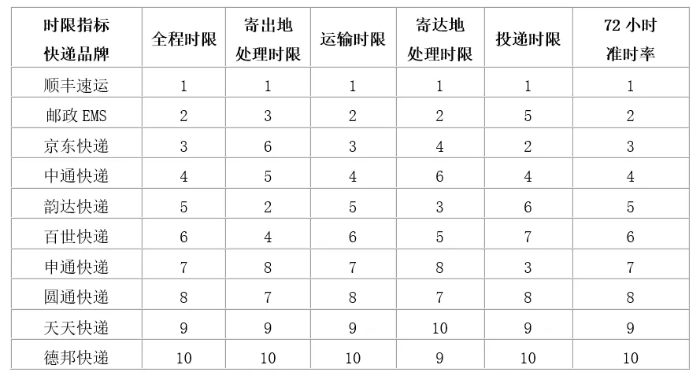

③时效倒数:2021年第二季度快递服务全程时限为58.01小时,同比缩短1.4小时。72小时准时率为77.86%,同比提高1.97个百分点。在测试覆盖企业中,德邦快递排名均为倒数。

根据德邦《2021年6月投资者关系活动记录表》,未来业务发展规划中的快递业务:过去我们更多提供的是标准化的大件服务,但在大件快递市场,因为客户行业属性较强,所以除了标准化服务,还有非常多的场景化服务(例如:家电、家具的末端安装、服装行业的全国门店调货等),所以未来我们将通过加强场景化服务,让快递业务保持更有质量的增长。在强者环伺的市场中,大件快递的市场潜力巨大,然而,德邦心有余,力度足否?已经引资韵达的德邦,是否还会进一步深化合作?甚至走向整合?

文本来源:中国物流与采购联合会新媒体平台

责任编辑:中物联物流与供应链金融分会

文本来源:中国物流与采购联合会新媒体平台

责任编辑:中物联物流与供应链金融分会

文本来源:中国物流与采购联合会新媒体平台

发布时间:2021年08月26日10:27

郭苏慧

文本来源:中国物流与采购联合会新媒体平台

发布时间:2021年08月26日10:27

郭苏慧

关注中物联

关注中物联

文本来源:中国物流与采购联合会新媒体平台

责任编辑:中物联物流与供应链金融分会

文本来源:中国物流与采购联合会新媒体平台

责任编辑:中物联物流与供应链金融分会